23.02.2022 – Mindelheim

-

Kundenzentrierung ist wichtiges Strategiethema für Finanzdienstleister

-

Diskrepanz zwischen Zielsetzung und Umsetzung von Kundenstrategien

-

Mindset Change und stärkerer Einsatz von digitalen Technologien notwendig

-

Neue Lünendonk-Studie ab sofort verfügbar

Kundenzentrierung ist unter Finanzdienstleistern bereits ein fester Teil ihrer Strategie. Aufgrund sich schnell wandelnder Kunden- und Marktanforderungen im Zuge der Digitalisierung überdenken viele Unternehmen derzeit ihre bisherigen Planungen. Integrierte Kundenstrategien über einzelne Fachbereiche und Touchpoints hinweg sowie der stärkere Einsatz von digitalen Technologien und Datenanalysen sollen eine Differenzierung und Wettbewerbsvorteile schaffen. Der persönliche Kundenkontakt muss dabei aber nicht vollständig abgelöst werden, sondern vielmehr Hand in Hand mit digitalen Kundenschnittstellen ablaufen. Das sind Ergebnisse der neuen Lünendonk-Studie 2022 „Kunden im Mittelpunkt – Kundenzentrierung als wesentlicher Erfolgsfaktor im Finanzdienstleistungssektor“, die in Kooperation mit KPMG umgesetzt wurde.

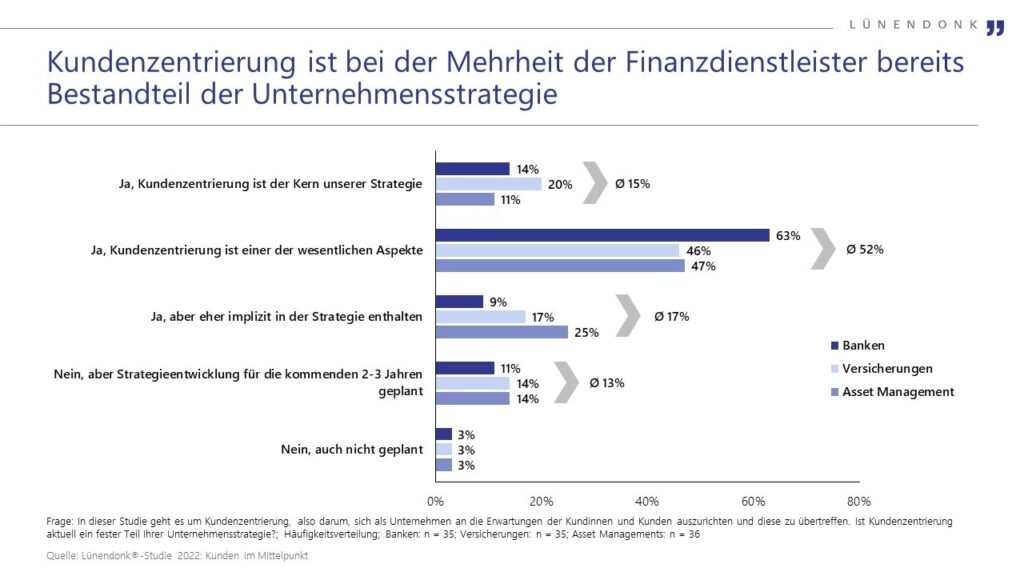

Kundenzentrierung ist Teil der Unternehmensstrategie

84 Prozent der befragten Banken, Versicherungen und Vermögensverwaltungen haben bereits heute Kundenzentrierung entweder explizit oder implizit als Teil ihrer Unternehmensstrategie festgelegt. Die Hälfte (49 %) dieser Unternehmen hat die definierte Strategie ausgerollt und auf einzelne Bereiche heruntergebrochen; 29 Prozent haben Kennzahlen auf Bereichs- und Prozessebene definiert und implementiert.

Mindset Change und der digitale Wandel fordern Finanzdienstleister heraus

Als häufigste Herausforderung bei der Operationalisierung von Customer-Centricity-Strategien sehen die Unternehmen die interne Umsetzung der Maßnahmen und der damit verbundene Mindset Change. Jedes dritte Unternehmen (33 %) sieht dies als Herausforderung an. Ebenso ist für 24 Prozent der befragten Produkt-, Marketing- und Vertriebsverantwortlichen die systematische Datenerfassung und -auswertung sowie für 22 Prozent die Digitalisierung im Allgemeinen eine große Hürde. „Das rasante Datenwachstum wird grundsätzlich als Chance gesehen, jedoch ist die entscheidende Frage, wie mit vorhandenen Daten umgegangen wird und welche Mehrwerte sich hierdurch generieren lassen“, fügt Mario Zillmann hinzu, Partner bei Lünendonk & Hossenfelder und Studienautor.

Neben den kulturellen Herausforderungen liegt ein großes Augenmerk auch auf der Modernisierung und dem Umbau des Technologie-Stacks, hin zu einer medienbruchfreien Customer Journey und intelligenten End-to-End-Prozessketten. 80 Prozent der Studienteilnehmer gehen davon aus, dass eine konsequente Kundenzentrierung nur durch die Nutzung von Technologien wie der Cloud oder Data Analytics zukünftig in einem angemessenen Kosten-Nutzen-Verhältnis möglich sein wird. Ein hoher Nachholbedarf besteht insbesondere bei der Vernetzung einzelner Datensilos und der Automatisierung von datenbasierten Prozessen. „Technologien wie Künstliche Intelligenz, die Cloud oder Customer Experience Management, haben das Potenzial, die Kundenzufriedenheit und -bindung nachhaltig zu erhöhen und neue Zielgruppen zu erreichen“, erklärt Mario Zillmann.

Über die Lünendonk-Studie

Die Studie „Kunden im Mittelpunkt – Kundenzentrierung als wesentlicher Erfolgsfaktor im Finanzdienstleistungssektor“ basiert auf über 100 Gesprächen mit Bereichsverantwortlichen aus Produktmanagement, Marketing, Vertrieb und Kundenservice sowie mit CIOs und COOs aus dem gehobenen Mittelstand und Konzernen. Sowohl Banken als auch Versicherungen und Asset Managements wurden befragt. Die Studie wurde in fachlicher Zusammenarbeit mit KPMG realisiert und steht unter www.luenendonk.de kostenfrei zur Verfügung.

Aktuelles

Lünendonk-Studie 2022: Kunden im Mittelpunkt – Kundenzentrierung als wesentlicher Erfolgsfaktor im Finanzdienstleistungssektor